【东吴纺服 | 体育服饰龙头是怎样炼成的】 东吴

时间:2019-08-08 12:18:08 来源:小苹果范文网 本文已影响 人

来源:纺服新消费马莉团队

引子

不同于食品饮料和家电等消费品龙头,A股的投资者普遍感觉品牌服饰领域没有好的投资标的(即使出现某一年比较好的收益,后面也会有较大的调整和波动),而港股的安踏体育、李宁在过去一段时间却走出了一波轰轰烈烈的行情,我们如何看服饰领域中体育细分子板块的投资机会,如何看安踏和李宁的运营持续性,是本篇报告主要研究目的。

此篇报告主要分为四部分:

1)从国际上看什么样的背景下产生体育服饰品牌,这些品牌持续性如何,哪些因素形成了这些品牌的护城河;

2)耐克是如何一步步凭借研发、营销形成发展壁垒;

3)阿迪历史上的品牌延展和并购带来的教训和启示;

4)从全球体育品牌发展路径看中国安踏、李宁是否具备同样的成长潜力,推演中国龙头的崛起之路。

投资要点

体育赛事转播伴随运动品牌兴起,明星资源稀缺使体育龙头强者恒强,已成为稀缺资产。1)复盘体育品牌发展史,世界杯、奥运会、以及职业体育联赛的全球转播和普及带动了一大批知名的体育品牌的诞生,体育明星对于功能性为主的体育产品的带动作用非常明显。2)有限的体育明星资源目前被几家巨头牢牢把持,使得这些巨头能够长期在消费者心中保持强大的影响力。目前的体育品牌大多拥有几十上百年的历史,充分说明该行业龙头地位非常稳固,对明星资源垄断使这些龙头强者恒强。3)由于体育品牌建立消费者认知的壁垒,有悠久历史的品牌是真正的稀缺资产。无论是耐克收购Converse、Umbro,阿迪收购锐步,还是开云收购Puma,稀缺的品牌资产总会受到资本的青睐。

耐克:研发、营销是体育用品成功的最大推动力。一方面,创始人团队运动员出身,极为重视技术研发,从早期的华夫鞋、阿甘鞋,到缓震科技(气垫、泡棉材料)和鞋面科技(鞋面材料、编织技术)不断突破,铸就了强大的产品护城河。另一方面,将抢占明星资源放在首位。早期签约超过两千名田径选手;此后在篮球市场签下乔丹;中国市场签下刘翔、李娜均是决定耐克发展的重要浅语不断提升品牌影响力。耐克研发和营销完美匹配所构筑的强大壁垒是对其后来居上的最好诠释。

阿迪:品牌延展和并购带来的教训和启示。品牌延展:阿迪曾在80年代技术落后时进行时尚化转型失败。此后主品牌重归功能性,同时通过拓展运动传统系列(三叶草)和运动时尚系列等细分时尚品牌,继续时尚化探索。随着主品牌Primeknit、BOOST核心技术的出现,以及Stan Smith、Yeezy等细分时尚品牌的大火,公司逐步重现生机。并购:06年收购Reebok,但由于两者定位相似,较高的标品性使协同效应较低,锐步份额不断萎缩,而在其差异化定位健身市场后盈利增长值得期待。

从全球体育品牌发展看中国安踏、李宁的研发、营销、差异化定位扩张。

研发:18年安踏/李宁投入5.9/2.3亿于技术研发,追求产品功能性的同时不断提升性价比。

营销:安踏通过与奥委会合作、签约以汤普森为代表的NBA球星、赛事赞助等方式提升曝光度。李宁签约韦德、赞助CBA等,革新后的产品设计更重视故事性,与品牌营销同步,提升话题度。

差异化定位扩张:安踏采取稀缺品牌资产并购战略,其出色的多品牌运作能力使具备优质品牌基因的FILA大获全胜,DESCENTE等构筑的新一代外延品牌矩阵及收购AMEAS的国际化战略布局储备将在不同细分赛道继续扩大体育版图。李宁则采取培育时尚化品牌扩张战略,18年2月发布的潮牌中国李宁引发现象级关注,四登国际时装周,话题热度居高不下,品牌矩阵张力十足。

投资建议:从耐克、阿迪的发展史复盘来看,龙头的崛起之路是专注的技术研发、精准的品牌营销和差异化的细分赛道协同发力所共同构筑的。以此推演,中国体育用品行业未来的格局将是安踏、李宁等龙头的马太效应。这些龙头凭借1)以功能性为本的扎实研发,2)签约重要IP、赛事赞助、明星带货等营销组合拳,3)探索开辟各自擅长的品牌发展轨迹,无论是安踏收购稀缺品牌资产的外延式发展,还是李宁引领国货潮牌风的中国李宁内生系列,均将成为最有希望走出来的全球体育服饰领域的第三极力量。

风险提示:同店增长不及预期,拓店进展不及预期,安踏多品牌业务未能有效协同的风险,中国李宁发展不及预期。

1

体育赛事转播伴随运动品牌兴起,明星资源稀缺使体育龙头强者恒强,已成为稀缺资产。1)复盘体育品牌发展史,世界杯、奥运会、以及职业体育联赛的全球转播和普及带动了一大批知名的体育品牌的诞生,体育明星对于功能性为主的体育产品的带动作用非常明显。2)有限的体育明星资源目前被几家巨头牢牢把持,使得这些巨头能够长期在消费者心中保持强大的影响力。目前的体育品牌大多拥有几十上百年的历史,充分说明该行业龙头地位非常稳固,对明星资源垄断使这些龙头强者恒强。3)由于体育品牌建立消费者认知的壁垒,有悠久历史的品牌是真正的稀缺资产。无论是耐克收购Converse、Umbro,阿迪收购锐步,还是开云收购Puma,稀缺的品牌资产总会受到资本的青睐。1.1 复盘体育品牌发展史:体育赛事转播将各个品牌带入大众视野

随着现代奥运会、世界杯、 NBA 等全球转播, 职业体育、大众体育的演变兴起带动着各个体育品牌逐步崛起:1) 1894 年国际奥委会正式成立意味着现代竞技体育拉开序幕, 1896 年首届奥运会启动,其后马拉松赛事也在全球盛行, Reebook、New Balance 等跑鞋品牌孕育而生, 1936 年奥运会的首次电视转播也为这些品牌创造了发展机遇。2) 20 世纪后职业体育进入大众视野, 1904 年国际足联成立并于 1930 年起举办世界杯, 北美四大职业联盟也相继成立( NBA 成立于 1946),随着二战后经济快速复苏,加之电视的普及(世界杯/NBA 分别于 1954/1973 年实现转播) 及大众闲暇时间的增加,职业体育进入蓬勃发展期,与之对应的是诞生了阿迪(足球起家, 70 年代为世界杯提供比赛用球)、耐克(借助跑鞋和篮球后来居上)等世界级品牌。3) 90 年代起体育需求逐渐多元化,不再是单纯强调功能性而是演变为生活方式,大众体育随之兴起,UA(主打运动、健身装备)、 Lululemon(高端瑜伽服利基市场)风靡盛行。

复盘中国的体育品牌发展史, 安踏、李宁均成长于中国职业体育发展的最初黄金期。上世纪八九十年代,中国经济迅猛发展,综合国力的提升催生了体育产业的发展机遇。1990 年北京成功举办第十一届亚运会,也为中国首次承办大型国际体育赛事。1991 年正式申奥,其后伴随着中国足球(1994)、篮球(1995)等项目的先后职业化改革,至2001 年正式取得 08 年北京奥运会举办权。

复盘中国的体育品牌发展史, 安踏、李宁均成长于中国职业体育发展的最初黄金期。上世纪八九十年代,中国经济迅猛发展,综合国力的提升催生了体育产业的发展机遇。1990 年北京成功举办第十一届亚运会,也为中国首次承办大型国际体育赛事。1991 年正式申奥,其后伴随着中国足球(1994)、篮球(1995)等项目的先后职业化改革,至2001 年正式取得 08 年北京奥运会举办权。

在这最初的黄金十年里,先后诞生了李宁(1990)、安踏(1994)等本土优质品牌。

1.2 有限的明星资源垄断,使得体育品牌龙头效应非常明显

体育品牌行业格局呈现明显的马太效应,耐克、阿迪始终牢牢占据行业前二,近几年顺应全民健身潮流走红的 UA 不断追近并一度在美国市场超越阿迪,定位高端瑜伽服利基市场的 Lululemon 也在大众体育盛行的 21 世纪初快速扩张。海外大部分体育品牌和时尚潮牌不同,大多拥有几十上百年的历史,这些品牌几乎全部能够穿越历史屹立不倒,充分说明该行业龙头的地位非常稳固。纵观各个品牌的发展历程,体育明星往往起到带动消费的作用(Lululemon 由于运动属性不签约体育明星),而由于专业的明星资源有限且品牌签约通常是 4 年以上的长期合同, 因此体育龙头在明星资源垄断下形成强者恒强的竞争格局。例如以跑鞋起家的 Reebook, 19 世纪末 20 世纪初便有诸多赛跑运动员穿着跑鞋进入赛场, 90 年代转向篮球鞋开发, 签下著名球星阿伦·艾弗森,并与 NBA 签约5 年开启 Answers 时代,至 05 年被阿迪收购前占据全球运动品牌第三的位置。再看阿迪和耐克:阿迪早在60年代的奥运会上便有四分之三的田径运动员选择,70年代的世界杯上超过 80%的球员穿上了阿迪的足球鞋, 其后在足球(梅西、卡卡、托雷斯)、篮球(哈登)、网球(格拉芙、德约科维奇)等领域均签下著名球星作为品牌战略的重要一环。耐克在 83 年前约有 2000 名田径选手、半数 NBA 球队均与其签约, 80 年超越阿迪成为美国运动鞋业内第一, 85 年签约乔丹充分发挥明星效应,其后揽下科比、詹姆斯、杜兰特、 C 罗等众多球星。而近年来运动时尚风潮捧红的 UA 通过签约库里, 14 年一举超越阿迪成为全美第二大运动品牌。

由于全球体育明星资源大多被耐克、阿迪垄断,与之对应的是两大巨头常年占据行业前二,龙头效应明显。17 年耐克在美市占率超过 20%,在具有增长潜力的中国市场两大巨头也牢牢占据前两位,阿迪稍领先耐克 2.6pct。

1.3 拥有历史底蕴的体育品牌稀缺资产受资本青睐

体育品牌通常需要消费者建立认知壁垒、培养品牌意识,而有悠久历史底蕴的品牌成为真正的稀缺资产。随着品牌公司内生发展不断壮大,外延并购成为 2000 年以来的重要扩张的路径。耐克 03 年收购 Converse 并转型定位休闲时尚品牌, 08 年收购 Umbro 拓展足球领域资源(12 年售出)。阿迪 06 年收购占据全球运动品牌第三的锐步以抗衡耐克, 后由于协同战略失败转型锐步定位健身赛道。开云 07 年收购 Puma,14 年蕾哈娜的加盟带动品牌强势复苏。安踏也先后收下拥有优质品牌基因的 FILA、DESCENTE。这些穿越历史的稀缺品牌资产总会受到资本的青睐。

2

复盘耐克发展史:研发、 营销是体育用品成功的最大推动力从耐克历史发展来看,研发、营销是体育用品成功的最大推动力。一方面,创始人团队运动员出身,极为重视技术研发,从早期的华夫鞋、阿甘鞋,到缓震科技(气垫、泡棉材料)和鞋面科技(鞋面材料、编织技术)不断突破,铸就了强大的产品护城河。另一方面,将抢占明星资源放在首位。早期签约超过两千名田径选手;此后在篮球市场签下乔丹;中国市场签下刘翔、李娜均是决定耐克发展的重要浅语不断提升品牌影响力。耐克研发和营销完美匹配所构筑的强大壁垒是对其后来居上的最好诠释。

2.1 始终秉持功能性至上,技术研发构筑产品护城河

创始人团队均是运动员出身,以让全美最好的运动员穿上耐克鞋作为最初的品牌愿景。1964年菲尔·奈特(大学田径队成员)联合教练比尔·鲍尔曼创业,后者负责产品研发,70年代初把握美国兴起的慢跑热,推出的阿甘鞋、华夫鞋带领成立仅8年的耐克迅速成为全美第一运动鞋品牌。现任CEO帕克同样为设计研发出身,其与Tinker Hatfield、藤原浩组成的“HTM”被誉为Nike“抢钱三人组”,管理层对于研发的重视不断驱动着耐克前行。强大的研发资金投入:耐克优渥的运动研究实验室“INNOVATION KITCHEN”于1980年成立,位于俄勒冈州比佛顿市米亚·哈姆大厦,占地面积1161.25平方。耐克近年来研发投入持续,相较同行保持领先的技术优势。纵观耐克的研发技术史,核心突破点主要分为两大类:缓震科技(气垫、SHOX、泡棉材料)和鞋面科技(鞋面材料、编织技术)。1)缓震科技:从气垫到泡棉耐克最早的研发聚焦气垫技术,1977年航太工程师Frank Rudy带着使用空气缓冲的想法加盟耐克,79年史上第一双气垫慢跑鞋TailWind问世,82年第一双气垫篮球鞋Air Force 1更是掀起热潮,从87年的Air Max 1开始大胆进行可视化创新。气垫技术成为改变耐克命运的关键研发,90年代后相继开发Zoom Air、Max Air 360等技术持续巩固龙头优势。2000年开发的SHOX提高反弹效果及反应速度,并延伸Air SHOX。21世纪起耐克在泡棉材料上多次创新,Lunar、React、ZoomX不断提升轻质、能量反馈、回弹等性能。2)鞋面科技:近十年突破多项王牌技术材料方面,11年的Hyperfuse引领“塑料鞋”风潮,12年在Kobe 8 System上问世的工程网面迅速应用至各类鞋款。编织技术方面,Flywire(08)、Flyknit(12)、Flyweave(15)不断挑战最轻质、最牢固的设计。

耐克的研发技术铸就了强大的产品护城河。耐克的研发基于人体工程学、仿生学等领域,根据不同脚型、体重、跑速、训练计划、性别、技术水平设计产品,始终秉持功能性至上,借助业内领先的技术不断贴合消费者需求,甚至改善运动员竞技水平。

耐克的研发技术铸就了强大的产品护城河。耐克的研发基于人体工程学、仿生学等领域,根据不同脚型、体重、跑速、训练计划、性别、技术水平设计产品,始终秉持功能性至上,借助业内领先的技术不断贴合消费者需求,甚至改善运动员竞技水平。

2.2 顶尖球星代言背书, 品牌营销投入持续扩大

耐克不断加大广告营销费用,FY19投入37.5亿美元,费率占比稳定在10%。从营销策略上来看,一方面通过创意广告传播品牌理念,1988年的“Just Do It”标语深入人心。另一方面通过赛事赞助及顶尖运动员代言背书带动产品销量不断提升。

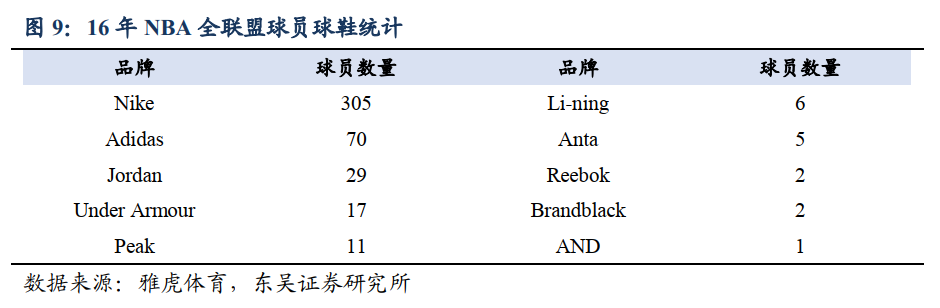

篮球市场:85年签下乔丹是改变耐克命运的关键签约,当时耐克正处于被Reebok狙击反超阶段,但凭借乔丹的带货能力快速走出困境,耐克也从中发现明星效应的优势。根据雅虎体育16年统计,NBA全联盟448名在册球员中有305人穿耐克球鞋,29人代言Jordan品牌,两者合计占比约75%,其中包括科比、詹姆斯、安东尼、杜兰特、欧文等众多大牌球星,并通过发布签名球鞋系列吸引无数粉丝抢购。15年耐克以8年10亿美元从阿迪手中抢过NBA官方球衣赞助,17-18赛季正式开启耐克时代。

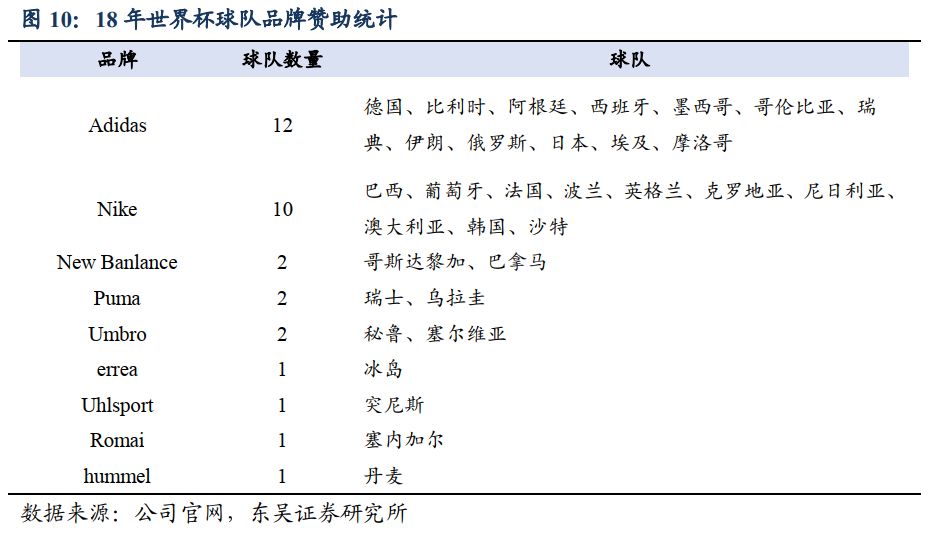

篮球市场:85年签下乔丹是改变耐克命运的关键签约,当时耐克正处于被Reebok狙击反超阶段,但凭借乔丹的带货能力快速走出困境,耐克也从中发现明星效应的优势。根据雅虎体育16年统计,NBA全联盟448名在册球员中有305人穿耐克球鞋,29人代言Jordan品牌,两者合计占比约75%,其中包括科比、詹姆斯、安东尼、杜兰特、欧文等众多大牌球星,并通过发布签名球鞋系列吸引无数粉丝抢购。15年耐克以8年10亿美元从阿迪手中抢过NBA官方球衣赞助,17-18赛季正式开启耐克时代。 足球市场:95年耐克通过赞助巴西国家足球队正式切入足球领域,其后赞助巴萨、曼联、曼城等诸多顶级俱乐部。18年世界杯阿迪赞助12队(德国、西班牙、阿根廷、比利时等),耐克赞助10队(英格兰、巴西、葡萄牙、法国等),囊括C罗、内马尔等顶级球星,在足球战场上已近乎追平具有先发优势的阿迪。

足球市场:95年耐克通过赞助巴西国家足球队正式切入足球领域,其后赞助巴萨、曼联、曼城等诸多顶级俱乐部。18年世界杯阿迪赞助12队(德国、西班牙、阿根廷、比利时等),耐克赞助10队(英格兰、巴西、葡萄牙、法国等),囊括C罗、内马尔等顶级球星,在足球战场上已近乎追平具有先发优势的阿迪。 网球市场:早在78年便签下开辟网坛一代王朝的麦肯罗,其后将阿加西、费德勒、纳达尔等球王均拉入阵营。中国市场:2002年以每年50万美元签下刘翔,04年雅典奥运刘翔夺冠后助力耐克迅速打开中国市场,08/12年奥运刘翔虽然退赛,但耐克凭借出色的广告文案提升品牌好感度。另一位中国体坛巨星李娜更是早在97年便得到耐克赞助前往美国训练,11/14年先后拿下法网/澳网后,耐克品牌影响力在中国不断提升。

网球市场:早在78年便签下开辟网坛一代王朝的麦肯罗,其后将阿加西、费德勒、纳达尔等球王均拉入阵营。中国市场:2002年以每年50万美元签下刘翔,04年雅典奥运刘翔夺冠后助力耐克迅速打开中国市场,08/12年奥运刘翔虽然退赛,但耐克凭借出色的广告文案提升品牌好感度。另一位中国体坛巨星李娜更是早在97年便得到耐克赞助前往美国训练,11/14年先后拿下法网/澳网后,耐克品牌影响力在中国不断提升。

耐克何以超越阿迪?70年代把握慢跑热推出阿甘鞋、华夫鞋,商业敏感度与前瞻性更胜一筹;80年代竞争加剧,受到Reebok冲击,但凭借明星策略(签约乔丹)占据先机,更是借助扎实深厚的研发功底(气垫技术+鞋面升级)甩开差距。如果说耐克的生产策略(外包亚洲国家获得廉价劳动力)和销售策略(期货下单缩短存货周转)具有一定的可复制性,那么研发和营销完美匹配所构筑的强大壁垒则是对其后来居上的最好诠释。

耐克何以超越阿迪?70年代把握慢跑热推出阿甘鞋、华夫鞋,商业敏感度与前瞻性更胜一筹;80年代竞争加剧,受到Reebok冲击,但凭借明星策略(签约乔丹)占据先机,更是借助扎实深厚的研发功底(气垫技术+鞋面升级)甩开差距。如果说耐克的生产策略(外包亚洲国家获得廉价劳动力)和销售策略(期货下单缩短存货周转)具有一定的可复制性,那么研发和营销完美匹配所构筑的强大壁垒则是对其后来居上的最好诠释。

3

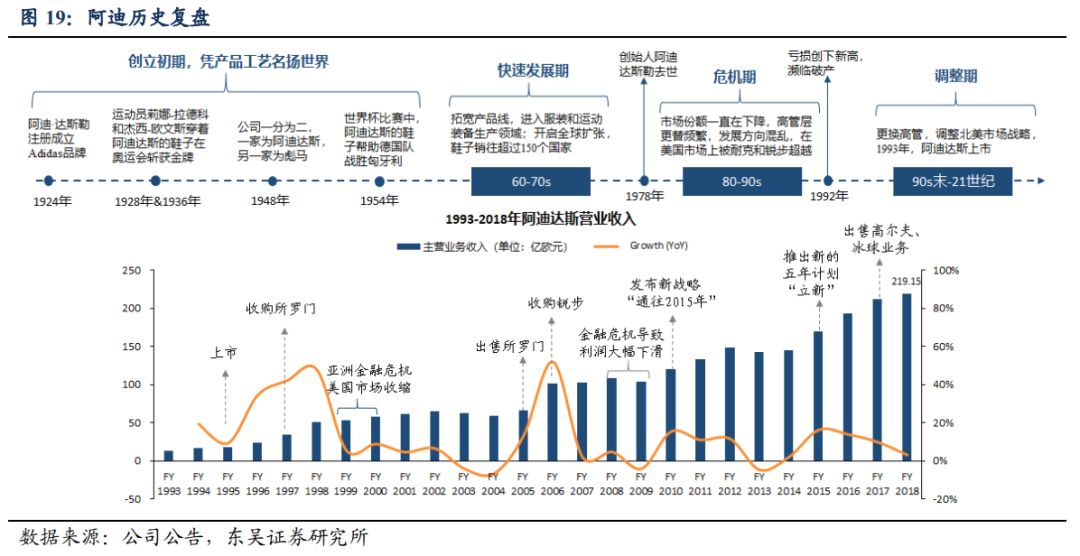

复盘阿迪发展史:品牌延展和并购带来的教训和启示阿迪曾尝试品牌延展和并购的扩张路径:1)品牌延展:阿迪曾在80年代技术落后时进行时尚化转型失败。此后主品牌重归功能性,同时通过拓展运动传统系列(三叶草)和运动时尚系列等细分时尚品牌,继续时尚化探索。随着主品牌Primeknit、BOOST核心技术的出现,以及Stan Smith、Yeezy等细分时尚品牌的大火,公司逐步重现生机。2)并购:06年收购Reebok,但由于两者定位相似,较高的标品性使协同效应较低,锐步份额不断萎缩,而在其差异化定位健身市场后盈利增长值得期待。

3.1 品牌革新的坎坷之路:技术追近后的时尚话语权

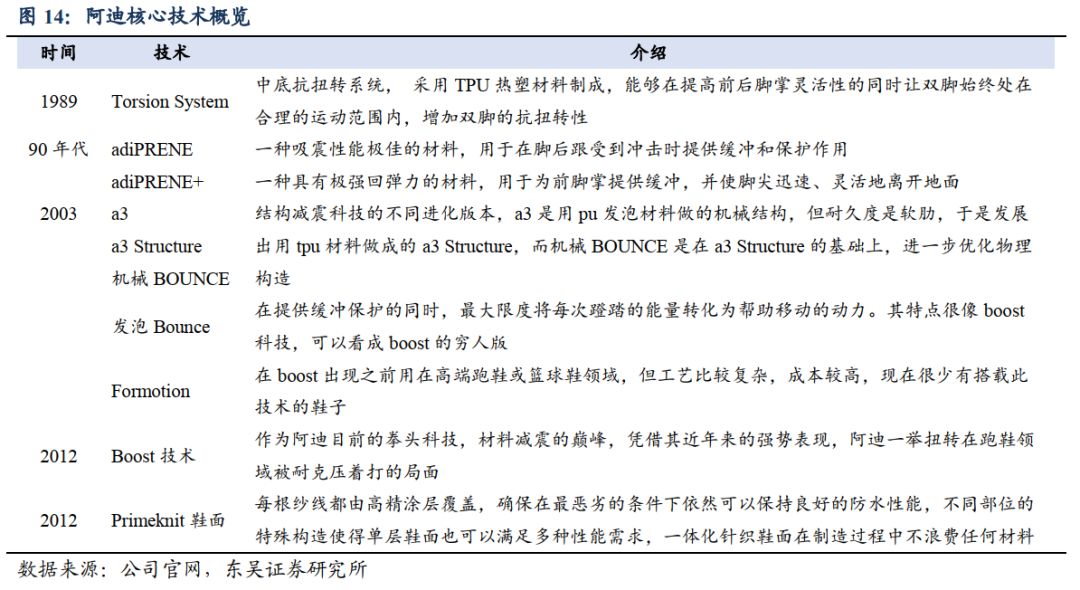

80年代前的阿迪在体育用品行业占据绝对的优势,“功能第一”是公司的主旋律,“给予运动员们最好的”是公司的口号,运动鞋市占率一度达到70%。然而,80年代起阿迪陷入危机:1)1978年创始人去世,高管层的频繁更替导致市场份额一直下滑;2)把握70年代慢跑热的耐克迅速崛起,在美国市场上对阿迪构成挑战,同时锐步也在不断抢占市场份额;3)竞争对手的重压下试图切入休闲风,但多元化战略导致发展方向混乱,品牌定位不清晰,创新没有重点,产品设计和质量恶化;4)营销模式依旧处于70年代风格保守落后。至1992年,阿迪在美国市场上的市占率滑落至3%,德国市场也降至34%,整体亏损创下新高,公司濒临破产。重回“功能第一”的基调,技术研发逐步跟进。93年罗伯特·路易斯·德瑞弗斯接手阿迪,通过改组管理层,将生产环节转移到亚洲以降低成本,砍掉大量与运动不相关的产品线,重塑阿迪达斯运动专业的品牌形象,成功扭亏为盈,超过锐步成为美国市场上份额第二的运动鞋品牌。01年赫伯特·海纳上位,中底技术不断追近耐克,03年推出的a3升级换代至定位中端市场的Bounce,12年与化工巨头巴斯夫合作的Boost应用于跑鞋领域扳回一城。

02年起阿迪划分三大产品系列:运动表现系列performance(三条纹),运动传统系列originals(三叶草)和运动时尚系列style(圆球型LOGO),率先在运动时尚领域发力。如今Stan Smith小白鞋、Yeezy、NMD三大爆款系列风靡全球,其成功的背后是将科技含量融入时尚元素中并借助出色的营销把控全场。1)核心技术:三大爆款系列均搭载阿迪核心的Primeknit + BOOST技术,在追求产品颜值的同时升级产品性能和透气舒适性。2)营销控场:明星效应+饥饿营销+限量发售+个性化定制。Stan Smith系列:阿迪史上第一款签名运动鞋,以1970年赢得两次大满贯的网球明星Stan Smith命名,12年停止供货清空市场,14年9月时装周复出;明星炒作营销,Ellen DeGeneres、Marc Jacobs、贝克汉姆、刘雯等纷纷为小白鞋站台引爆销售;其后推出“StanYourself”活动,买家实现个性化定制。Yeezy系列:13年与耐克分手的Kanye West转投阿迪,15年9月合作系列Yeezy Boost首次发布,借助Kanye West超强的人气和出色的营销能力,瞬间火爆全网,限量发售9000双350美元的椰子鞋几分钟内就被抢购一空,平均转售价格高达1500美元。NMD系列:16年正式发布,一改以往黑白灰的主流配色,注入更加鲜活的色彩呈现跃动的时尚气息,经过前期各大明星的曝光预热,发售首日全球销量超过40万双并引发加价抢购。

02年起阿迪划分三大产品系列:运动表现系列performance(三条纹),运动传统系列originals(三叶草)和运动时尚系列style(圆球型LOGO),率先在运动时尚领域发力。如今Stan Smith小白鞋、Yeezy、NMD三大爆款系列风靡全球,其成功的背后是将科技含量融入时尚元素中并借助出色的营销把控全场。1)核心技术:三大爆款系列均搭载阿迪核心的Primeknit + BOOST技术,在追求产品颜值的同时升级产品性能和透气舒适性。2)营销控场:明星效应+饥饿营销+限量发售+个性化定制。Stan Smith系列:阿迪史上第一款签名运动鞋,以1970年赢得两次大满贯的网球明星Stan Smith命名,12年停止供货清空市场,14年9月时装周复出;明星炒作营销,Ellen DeGeneres、Marc Jacobs、贝克汉姆、刘雯等纷纷为小白鞋站台引爆销售;其后推出“StanYourself”活动,买家实现个性化定制。Yeezy系列:13年与耐克分手的Kanye West转投阿迪,15年9月合作系列Yeezy Boost首次发布,借助Kanye West超强的人气和出色的营销能力,瞬间火爆全网,限量发售9000双350美元的椰子鞋几分钟内就被抢购一空,平均转售价格高达1500美元。NMD系列:16年正式发布,一改以往黑白灰的主流配色,注入更加鲜活的色彩呈现跃动的时尚气息,经过前期各大明星的曝光预热,发售首日全球销量超过40万双并引发加价抢购。

回顾阿迪的时尚化之路,启示颇多:首先,作为体育品牌,其产品核心是功能性及技术的更迭,这也是为什么阿迪在80年代技术落后、慌乱转型失败的原因,而重归功能性运动品后重焕升级,说明消费者对于运动品牌有着清晰的心理认知。其次,营销策略十分关键,三大时尚爆款系列凭借明星效应、饥饿营销、限量发售、个性化定制等营销组合拳迅速走红。

回顾阿迪的时尚化之路,启示颇多:首先,作为体育品牌,其产品核心是功能性及技术的更迭,这也是为什么阿迪在80年代技术落后、慌乱转型失败的原因,而重归功能性运动品后重焕升级,说明消费者对于运动品牌有着清晰的心理认知。其次,营销策略十分关键,三大时尚爆款系列凭借明星效应、饥饿营销、限量发售、个性化定制等营销组合拳迅速走红。

3.2 并购锐步失败:体育品牌标品性难以协同,不同细分赛道才可共同成长

Reebook历史悠久,曾是耐克、阿迪劲敌。1895年约瑟夫·福斯特创造出世界上第一双带钉鞋“福斯特跑鞋”,引起很大轰动,开始为那些顶级专业运动员制造合适的运动鞋,这便是锐步的起源。79年拓展北美疆土,92年结合前期开发的PUMP技术,充气篮球球鞋大受欢迎,96年签下著名篮球新星艾弗森,篮球业务开始崛起。随后更是拿下三大联盟赞助(00年NFL、01年NBA、04年收购CCM从而拿下NHL),03年签下姚明打开中国市场。至05年被阿迪收购前占据全球运动品牌第三的位置。被阿迪收购后定位尴尬,失去顶级体育赞助资源,市场份额不断缩小。06年阿迪以38亿美元收购锐步,但并表后锐步的营收逐年下滑,在美国的市场份额从十年前的8%下降到2%,原因在于:1)品牌定位模糊,锐步和主品牌阿迪在产品线和定位都很相近,难以形成差异化协同;2)失去体育赞助资源,阿迪在收购一结束就挤走独占NBA市场的锐步,和联盟签署长达11年的合同,10年随着市场份额的缩小,锐步也没能保住NFL合同,后者和耐克续签。

转折和调整:重新定位健身市场,发力北美和中国。10年锐步开始重新定位健身和训练,与阿迪的差异化定位也使其有了更大的市场开拓空间。通过先后签约健身馆品牌CrossFit、Les Mills,启动全新品牌标识Reebok Delta,开展Be More Human大型品牌活动等方式,锐步止住了下滑颓势。16年阿迪新任CEO罗思德上任后给出锐步未来四年内的发展方向,17年启动中国市场计划,将大中华区作为未来的发力重点。

转折和调整:重新定位健身市场,发力北美和中国。10年锐步开始重新定位健身和训练,与阿迪的差异化定位也使其有了更大的市场开拓空间。通过先后签约健身馆品牌CrossFit、Les Mills,启动全新品牌标识Reebok Delta,开展Be More Human大型品牌活动等方式,锐步止住了下滑颓势。16年阿迪新任CEO罗思德上任后给出锐步未来四年内的发展方向,17年启动中国市场计划,将大中华区作为未来的发力重点。

从阿迪并购锐步失败来看,体育品牌具有较高的标品性,同样定位的品牌并购最终会互相吞噬资源,协同效应较低。阿迪和锐步花了近5年的时间意识到这一点,从而选择转型锐步,在不同的细分赛道各自发力,随着锐步市场定位的清晰化及差异化,未来实现盈利增长值得期待。

从阿迪并购锐步失败来看,体育品牌具有较高的标品性,同样定位的品牌并购最终会互相吞噬资源,协同效应较低。阿迪和锐步花了近5年的时间意识到这一点,从而选择转型锐步,在不同的细分赛道各自发力,随着锐步市场定位的清晰化及差异化,未来实现盈利增长值得期待。

4

从全球体育品牌发展看中国品牌从耐克、阿迪的发展史复盘来看,体育用品巨头的诞生往往需要专注的技术研发、精准的品牌营销和旗下产品的差异化定位。而目前中国品牌中安踏、李宁正在这三点上不断发力,是最有希望走出来的第三极力量。

4.1 安踏、李宁持续研发投入, 主品牌坚守功能性核心,巩固龙头运动品牌定位

安踏持续技术开发,旨在提供具有功能性及高性价比的运动产品。2005年斥资3000万成立行业首个运动科学实验室,相继建立篮、排、网、乒、马拉松等赛事运动员脚型数据库,结合专业运动技术特征以及场地特点,专项开发不同运动项目产品。目前在全球拥有美国、日本、韩国、香港和中国大陆五大研发设计中心,引进大量国际化背景的研发设计人才,18年研发投入达到5.93亿,为国内体育龙头之最,拥有超过1000项专利技术注册在册(包括在审部分),与同业显著拉开差距。同时,安踏根据零售结果反推上新,针对终端反馈良好的产品做延伸开发设计,如KT系列,大受欢迎。

李宁同样以功能性为本,15年起聚焦核心品类开发。2015年李宁担任公司代理行政总裁开始主导公司的改革,在产品端更集中于篮球、跑步、综训、运动时尚等核心品类的开发。在整个公司压缩费用、提升效率的背景下并未吝惜研发投入,从15年的1.3亿元增加至18年的2.3亿元,李宁弧、李宁云为代表的中底技术持续提升产品穿着体验。

李宁同样以功能性为本,15年起聚焦核心品类开发。2015年李宁担任公司代理行政总裁开始主导公司的改革,在产品端更集中于篮球、跑步、综训、运动时尚等核心品类的开发。在整个公司压缩费用、提升效率的背景下并未吝惜研发投入,从15年的1.3亿元增加至18年的2.3亿元,李宁弧、李宁云为代表的中底技术持续提升产品穿着体验。

4.2 精准营销提升品牌知名度

体育服饰领域相对标品性决定了高品牌知名度、强有力的广告宣传对于销售的重要性。

安踏18年广告宣传支出规模已达到29.16亿元,该等费用主要投向了:1)与奥委会战略合作打造国民度(2009年开始,2018年续签8年合作合同);2)签约重要IP(以汤普森为代表的NBA明星)推出明星产品;3)各类赛事赞助(官方 街头赛事)提升曝光度。

再看李宁,更专注、有的放矢的品牌营销投入:15年以来李宁的品牌营销一直强调转化效用,费用始终维持在9-11亿,削减羽毛球等非核心品类赞助,在核心品类资源上集中进行有层次的投入,以篮球为例:1)18年与韦德正式续约,每年举办韦德中国行活动与球迷互动;2)包揽CBA、CUBA等国内最顶级赛事赞助;3)举办草根篮球赛事“一战成名”、“李宁3+1冬季篮球联赛”树立产品体验口碑。同时李宁重视故事性、主题性产品策划,提升话题度,产品设计与品牌营销同步契合。例如韦德之道系列篮球鞋、与中国有嘻哈冠军GAI联名鞋款“GAI适无双”、与电竞名门EDG发售联名鞋服、区域性文化系列产品“少不入川”、“长安少年”以及最为成功的4度走上国际时装周的中国李宁系列,吸引年轻消费者的持续关注,并借助蔡依林、周渝民等大牌明星带货,全面打造李宁产品的潮酷印象。

再看李宁,更专注、有的放矢的品牌营销投入:15年以来李宁的品牌营销一直强调转化效用,费用始终维持在9-11亿,削减羽毛球等非核心品类赞助,在核心品类资源上集中进行有层次的投入,以篮球为例:1)18年与韦德正式续约,每年举办韦德中国行活动与球迷互动;2)包揽CBA、CUBA等国内最顶级赛事赞助;3)举办草根篮球赛事“一战成名”、“李宁3+1冬季篮球联赛”树立产品体验口碑。同时李宁重视故事性、主题性产品策划,提升话题度,产品设计与品牌营销同步契合。例如韦德之道系列篮球鞋、与中国有嘻哈冠军GAI联名鞋款“GAI适无双”、与电竞名门EDG发售联名鞋服、区域性文化系列产品“少不入川”、“长安少年”以及最为成功的4度走上国际时装周的中国李宁系列,吸引年轻消费者的持续关注,并借助蔡依林、周渝民等大牌明星带货,全面打造李宁产品的潮酷印象。

4.3 稀缺资产并购及品牌扩张进行差异化定位:推演 FILA、中国李宁的快速崛起

阿迪运用过两种不同的战略进行规模扩张:一方面,阿迪曾想通过收购行业第三锐步与耐克一较高低,然而两个品牌的相似定位难以发挥协同效应,结局差强人意,不得不通过转型锐步赢得转机;另一方面,阿迪通过自身品牌扩张率先发力运动时尚领域,如今三叶草潮牌实力不容小觑。再看中国品牌,安踏、李宁正是分别运用这两种战略实现各自的突破,无论是安踏的稀缺资产并购,还是李宁的时尚化品牌扩张,都将成为各自不断进击前行的有力武器。

4.3.1 安踏:FILA 大获全胜, 稀缺品牌资产储备充足

2009-2014-2018 FILA的蛰伏崛起:1)09年安踏从百丽手中接过收入体量约7700万元、亏损超3900万的FILA大中华区业务(6亿港币收购Full Prospect 85%股权及FilaMarketing 100%股权)。2)经过4年的市场风格摸索,14年FILA实现首次盈利。3)15年起迅速爆发,加速增长:16/17/18年收入增速超过50%/ 50%/80%,18年零售/报表收入规模达到105/84亿元,门店数量1652家,17/18年报表收入增速超过50%/90%。同时15年推出的FILA KIDS、17年推出的潮牌FUSION作为未来储备。

安踏是如何让百丽运作两年依旧水土不服的FILA重换新生的?1)产品:重新瞄准运动时尚,不断产生具有新鲜感及话题性的设计。一方面,通过提供丰富的产品系列,广泛覆盖目标消费者各类场景需求,如FILA CLASSIC先后发布FILA RED(专业运动系列)、FILA WHITE(生活休闲系列)、FILA ORIGINALE(复古潮流系列)、FILA BLUE(针对34-35岁高端消费群体系列)。另一方面,品牌及设计师联名爆款不断,持续带来新鲜感,不断强化FILA 作为运动时尚先锋的品牌印象。2)营销:代言人及赞助保持话题性及曝光度。FILA代言人包括舒淇、李敏镐、美国队长Chris Evan、高圆圆、陈坤、王源等,重视代言人在国内年轻人群体中的话题性及认知度。同时,通过服装赞助增加品牌在媒体上的曝光频率,如《爸爸去哪儿》、《放开我北鼻》中多位明星及素人家庭萌娃的出镜服装。此外,18年FILA首登米兰时装周,唤醒人们对其悠久历史底蕴和意大利品牌基因的认知,不断巩固“高端运动时尚领军者”的品牌印象。3)渠道:3年直营改革,扁平化管理,加强零售灵活响应,零售能力持续提升。11年起FILA利用3年时间从经销商手中收回大部分门店并改为直营管理,占比已超过80%,从而实现从总部到零售端的扁平化管理。库存管控方面,除加强零售外,积极通过快反(期货80%+快反20%,快反目标时间30天)、周转仓设置(全国除总仓外设有8个中转仓供门店调货及回拨)等方式改善库销比。安踏收购FILA的大获全胜,是FILA自身浓厚的历史底蕴及意大利优质品牌基因,加上安踏在产品、营销、渠道等一系列有针对性的有效运作的成果。海外体育品牌随着体育运动行业的演变发展而诞生,有悠久历史的品牌是真正的稀缺资产,也是在各条细分运动赛道上实现外延扩张的优质并购机会。无论是耐克收购Converse、Umbro,阿迪收购锐步,还是开云收购Puma,稀缺的品牌资产总会受到资本的青睐。而在诸多并购中安踏的多品牌运作能力尤为凸显,FILA之后是DESCENTE、KOLON、KINGKOW、SPRANDI构筑的新一代外延品牌矩阵,收购AMEAS(拥有Salomon、始祖鸟、Wilson等十余个高端运动鞋服及器材品牌)的国际化战略布局储备。我们认为,安踏收购的这些品牌均具备优质的品牌基因且处于差异化的细分赛道,而FILA的运作经验有望被快速复制,不断扩张体育版图。

安踏是如何让百丽运作两年依旧水土不服的FILA重换新生的?1)产品:重新瞄准运动时尚,不断产生具有新鲜感及话题性的设计。一方面,通过提供丰富的产品系列,广泛覆盖目标消费者各类场景需求,如FILA CLASSIC先后发布FILA RED(专业运动系列)、FILA WHITE(生活休闲系列)、FILA ORIGINALE(复古潮流系列)、FILA BLUE(针对34-35岁高端消费群体系列)。另一方面,品牌及设计师联名爆款不断,持续带来新鲜感,不断强化FILA 作为运动时尚先锋的品牌印象。2)营销:代言人及赞助保持话题性及曝光度。FILA代言人包括舒淇、李敏镐、美国队长Chris Evan、高圆圆、陈坤、王源等,重视代言人在国内年轻人群体中的话题性及认知度。同时,通过服装赞助增加品牌在媒体上的曝光频率,如《爸爸去哪儿》、《放开我北鼻》中多位明星及素人家庭萌娃的出镜服装。此外,18年FILA首登米兰时装周,唤醒人们对其悠久历史底蕴和意大利品牌基因的认知,不断巩固“高端运动时尚领军者”的品牌印象。3)渠道:3年直营改革,扁平化管理,加强零售灵活响应,零售能力持续提升。11年起FILA利用3年时间从经销商手中收回大部分门店并改为直营管理,占比已超过80%,从而实现从总部到零售端的扁平化管理。库存管控方面,除加强零售外,积极通过快反(期货80%+快反20%,快反目标时间30天)、周转仓设置(全国除总仓外设有8个中转仓供门店调货及回拨)等方式改善库销比。安踏收购FILA的大获全胜,是FILA自身浓厚的历史底蕴及意大利优质品牌基因,加上安踏在产品、营销、渠道等一系列有针对性的有效运作的成果。海外体育品牌随着体育运动行业的演变发展而诞生,有悠久历史的品牌是真正的稀缺资产,也是在各条细分运动赛道上实现外延扩张的优质并购机会。无论是耐克收购Converse、Umbro,阿迪收购锐步,还是开云收购Puma,稀缺的品牌资产总会受到资本的青睐。而在诸多并购中安踏的多品牌运作能力尤为凸显,FILA之后是DESCENTE、KOLON、KINGKOW、SPRANDI构筑的新一代外延品牌矩阵,收购AMEAS(拥有Salomon、始祖鸟、Wilson等十余个高端运动鞋服及器材品牌)的国际化战略布局储备。我们认为,安踏收购的这些品牌均具备优质的品牌基因且处于差异化的细分赛道,而FILA的运作经验有望被快速复制,不断扩张体育版图。

4.3.2 李宁:中国李宁掀起国货潮牌风, 品牌矩阵张力十足

09年后服装行业整体陷入萧条,李宁也遭遇同店下滑、渠道库存高企、收入利润增长承压的困境。12年起通过“渠道复兴计划”断尾求生为其后的革新打下扎实的基础。15年李宁正式回归主导品牌复兴,成效显著,保持着线下稳健、线上迅猛的同店和零售增长,划分李宁大货、中国李宁、李宁YOUNG三大系列协同发力。1)李宁大货:通过持续的研发投入、设计风格的改进(更注重故事性和话题度)、专注的品牌营销、渠道升级、供应链整合等方式,同时开发电商独立产品线“溯”系列提高线上销售占比,李宁主品牌18年零售规模在160-170亿之间,市占率在5%-6%之间,报表收入103亿占比97%。作为本土代表性的体育品牌未来有望进一步凭借产品力及品牌力争取提升在中高端运动品牌中的市占率。2)中国李宁:18年2月发布引发现象级关注产品设计彰显潮流精髓,时尚感升级。服装方面:1)启用高辨识度的方形字格LOGO;2)版型上复刻90年代运动套装,色彩运用上张扬大胆;3)基础款卫衣、T恤则创意性的结合虎、鹤、祥云、山水等中华文化元素或李宁作为传奇运动员自身IP相关图文进行开发。鞋品方面:发布包括蝴蝶、悟道、重燃、烈骏、盘古等多个新系列篮球/综训/休闲鞋产品,配色大胆、版型辨识度高。18年至今已四次登上国际时装周,话题热度居高不下。中国李宁系列产品在18年2月纽约时装周首次亮相,引起大众对李宁品牌的空前关注,相关微博话题浏览量超过7800万次,有超过6834篇文章发布,微信文章中超过10万次浏览的篇数达到19篇。其后又三次独立登上巴黎及纽约时装周,并与红旗汽车、人民日报等展开联名,话题不断。同时,明星效应再次引爆时尚潮流。借助艺人街拍、时尚活动露出、KOL推广等方式拉近与年轻人距离,蔡依林、周渝民、黄景瑜、陈乔恩、张韶涵、戚薇、李晨、魏大勋、许魏洲、秦岚、吴谨言、王子异、阿云嘎、蔡程昱等各领域艺人都曾在公开或私下场合带货,侧面加深品牌年轻、潮流印象。

零售表现方面,由于前期造势充分、产品吸引力强,中国李宁系列截至2018年末合计销售成衣550万件,鞋品5万双以上,新品6个月售罄率70%以上;已开出门店23家,月店效平均60-80万,个别门店如深圳万象城及上海来福士店,月平均流水可达到100万元。19年目标中国李宁系列门店数量拓展至100家,并通过考量全年经营成果及经销商盈利情况决定未来开店进度。

零售表现方面,由于前期造势充分、产品吸引力强,中国李宁系列截至2018年末合计销售成衣550万件,鞋品5万双以上,新品6个月售罄率70%以上;已开出门店23家,月店效平均60-80万,个别门店如深圳万象城及上海来福士店,月平均流水可达到100万元。19年目标中国李宁系列门店数量拓展至100家,并通过考量全年经营成果及经销商盈利情况决定未来开店进度。 3)李宁YOUNG:2016年正式成立童装事业部,17H2推出李宁YOUNG品牌开展业务,18年发展元年,真正由公司操盘的货品在18Q1正式开始销售、供应链基本理顺、渠道也全部收归自身统一管理,单店盈利表现健康,对集团的报表收入贡献比重也达到了2%+(绝对值在2亿人民币以上)。从李宁的品牌扩张来看,在保证主品牌稳健增长的基础上,着力开发潮牌中国李宁系列,通过年轻时尚的设计风格、精准高效的品牌营销,不断提高话题热度,加深“国货潮牌”的印象,同时中国李宁系列的大热也间接为主品牌引流,品牌矩阵协同发力,张力十足。从阿迪潮牌三叶草的成功也可翘盼中国李宁发挥品牌势能,持续引领运动时尚潮流。

3)李宁YOUNG:2016年正式成立童装事业部,17H2推出李宁YOUNG品牌开展业务,18年发展元年,真正由公司操盘的货品在18Q1正式开始销售、供应链基本理顺、渠道也全部收归自身统一管理,单店盈利表现健康,对集团的报表收入贡献比重也达到了2%+(绝对值在2亿人民币以上)。从李宁的品牌扩张来看,在保证主品牌稳健增长的基础上,着力开发潮牌中国李宁系列,通过年轻时尚的设计风格、精准高效的品牌营销,不断提高话题热度,加深“国货潮牌”的印象,同时中国李宁系列的大热也间接为主品牌引流,品牌矩阵协同发力,张力十足。从阿迪潮牌三叶草的成功也可翘盼中国李宁发挥品牌势能,持续引领运动时尚潮流。

5

投资建议从耐克、阿迪的发展史复盘来看,体育用品巨头的诞生往往需要专注的技术研发、精准的品牌营销和旗下产品的差异化定位。而目前中国品牌中安踏、李宁正在这三点上不断发力,以功能性为本,通过签约重要IP、赛事赞助、明星带货等营销方式提升品牌影响力,且两者均探索开辟了各自擅长的品牌发展轨迹,无论是安踏收购稀缺品牌资产的外延式发展,还是李宁引领国货潮牌风的中国李宁内生系列,均将带领两大中国龙头成为最有希望走出来的体育服饰领域的第三极力量。安踏体育:从12年领先全行业完成零售改革,到FILA的逆势高增成为集团新增长极,再到启动国际化收购,安踏作为体育行业龙头展现出的前瞻性及行动力有目共睹,继续看好公司在运动服饰赛道的领先地位,预计19/20/21年归母净利同增28%/21%/17%至52.5/63.3/74.1亿元,对应PE 26/21/18X,维持“买入”评级。李宁:自李宁15年回归主导品牌复兴,主力李宁大货不断增强产品竞争力及零售管理能力,18年上线中国李宁掀起国货潮牌风,具备极强的增长潜力,继续看好李宁的产品矩阵,预计19/20/21年归母净利同增78%/13%/21%至12.7/14.4/17.4亿元,对应PE 30/26/22X,考虑到与港股同业相比较,当前估值较充分反映成长性,维持“增持”评级。6

风险提示1、同店增长不及预期:若由于宏观经济增长放缓、消费环境遇冷,安踏、李宁各品牌同店增长可能难以实现预期目标。2、拓店进展不及预期:安踏旗下ANTA KIDS、FILA、FILAKIDS、DESCENTE及李宁旗下李宁大货、中国李宁、李宁YOUNG等品牌皆有积极拓店计划,若零售环境不理想,可能带来公司更审慎的拓店行动,从而导致门店拓展进度不及预期。3、安踏多品牌业务未能有效协同的风险:安踏旗下DESCENTE、Sprandi、KOLON、KINGKOW等品牌仍处于磨合培育阶段,运营多个领域的多个子品牌或对公司管理团队能力带来挑战,若培育进展未及预期可能带来意外亏损。4、中国李宁发展不及预期:中国李宁作为运动时尚系列,对捕捉时尚潮流及目标消费者需求要求较高,需要持续通过新设计元素/新联名/新营销保持话题性,对运营团队提出较高要求。免责声明

股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本研究报告仅供东吴证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因接收人收到本报告而视其为客户。在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,本公司不对任何人因使用本报告中的内容所导致的损失负任何责任。在法律许可的情况下,东吴证券及其所属关联机构可能会持有报告中提到的公司所发行的证券并进行交易,还可能为这些公司提供投资银行服务或其他服务。

市场有风险,投资需谨慎。本报告是基于本公司分析师认为可靠且已公开的信息,本公司力求但不保证这些信息的准确性和完整性,也不保证文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本报告所载资料、意见及推测不一致的报告。

本报告的版权归本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发、转载,需征得东吴证券研究所同意,并注明出处为东吴证券研究所,且不得对本报告进行有悖原意的引用、删节和修改。

东吴证券投资评级标准:

公司投资评级:

买入:预期未来6个月个股涨跌幅相对大盘在15%以上;

增持:预期未来6个月个股涨跌幅相对大盘介于5%与15%之间;

中性:预期未来 6个月个股涨跌幅相对大盘介于-5%与5%之间;

减持:预期未来 6个月个股涨跌幅相对大盘介于-15%与-5%之间;

卖出:预期未来 6个月个股涨跌幅相对大盘在-15%以下。

行业投资评级:

增持:预期未来6个月内,行业指数相对强于大盘5%以上;

中性:预期未来6个月内,行业指数相对大盘-5%与5%;

减持:预期未来6个月内,行业指数相对弱于大盘5%以上。

团队介绍马莉 东吴证券副所长、大消费负责人、纺织服装行业首席分析师

南京大学学士、中国社会科学院经济学博士;现供职于东吴证券研究所,曾供职于中国纺织工业协会、证券研究部。十二年潜心纺织服装行业研究,为投资者创造价值,在市场下打下深深烙印。

2018年纺织服装行业水晶球第1名;2017年新财富纺织服装行业第1名,水晶球第1名;2016年新财富纺织服装行业第1名;2015年新财富纺织服装行业第2名;2014年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名;2013年新财富纺织服装行业第2名,水晶球第2名,朝阳永续福布斯中国最佳分析师50强;2012年新财富纺织服装行业第4名,水晶球第3名,金牛奖第3名。